Part1(タイトルにはPart1と書いてありませんが)からPart4までをまとめてみたいと思います。それぞれの会の登場人物(登場会社)の立場でまとめてみました。

目次

建設会社A社【課税事業者】

課税事業者(簡易課税制度適用していません。)A社の取引先

- 売上先・・・・一般消費者が中心であるが、同業者からの外注も行う。

- 外注費・・・・個人事業者B(非課税事業者:いわゆる一人親方)、他は課税事業者

- 地代家賃・・・本社家屋、建設用の車輌の駐車場を借りている。家主Cとは古い付き合いで高齢である。課税事業者なのか免税事業者なのかは不明。

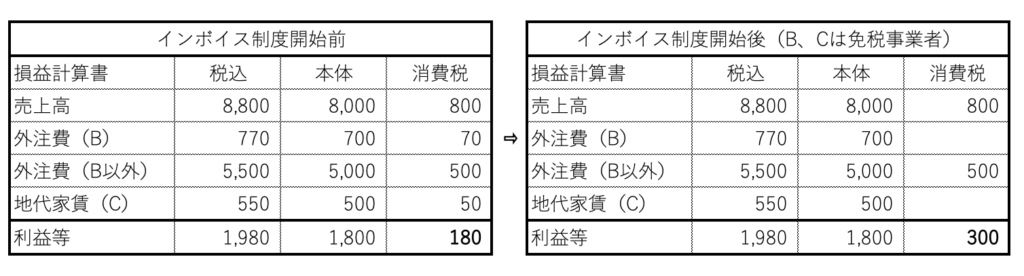

インボイス制度前後の損益計算書

上の表(単位は万円)は、左がインボイス制度開始前です。消費税は、180の納税額になります。右のインボイス制度開始後ですが、Bは免税事業者のままです。Cは、課税事業者かもしれないが、適格請求書発行事業者でないかもしれません。このままでは、消費税の負担が120増えますね。

A社のインボイス対策!

A社が可能である対策は・・・・

Bへの対策

- 適格請求書発行事業者になるよう依頼する。消費税の課税事業者になり、申告が必要なことも伝える。

- 値引をする。値引については、交渉して決める。

- 取引をやめる。ただし値引や取引停止は、公正取引委員会HP 免税事業者及びその取引先のインボイス制度への対応に関するQ&Aをチェック。

- Bとの取引額を上げる。現在、Bの課税売上高は770万円ですので、230万円超の増額でBの課税売上高が1,000万円を超えますので課税事業者になります。

Cへの対策

- 課税事業者か免税事業者の確認。Cは、古くからの地主だとしても居住用家屋が中心だと免税事業者の場合があります。

- 課税事業者の場合は、適格請求書発行事業者の登録とインボイスの発行を依頼する。

- 今後の相続を踏まえて取引を続ける。

個人事業者B【免税事業者】

A社から、インボイス制度の話があり今後の事業を検討してみました。A社との取引は続けたいです。

- A社以外の取引を開始して、課税事業者(適格請求書発行事業者)になる。A社意外とは230万円を超えること。

- 値下げをして免税事業者のままでいる。

- A社との取引のみで課税事業者(適格請求書発行事業者)になるので、事務負担が増えます。その対策も必要です。

不動産賃貸業C【免税事業者】

A社や他社から、インボイス制度について確認したいことがあると相談され自分が免税事業者なので今後の検討を行った。

- 引き続き免税事業者の場合は、店舗、事務所が老朽化していることもあり、A社や他社が移転することも考えられる。それは避けたい。

- 課税事業者(適格請求書発行事業者)になって、インボイスを発行する。課税事業者になったから、古い店舗、事務所を修理することも可能である。(次の不動産賃貸業C【課税事業者】になります。)

- A社に貸している駐車場のアスファルト敷は古いので撤去して更地にしてそのまま貸し出しすると消費税は非課税(土地の貸付)だからA社の事務所は消費税分を値引すればいいのだろうか?契約変更です。

不動産賃貸業C【課税事業者】

Cは、A社以外に店舗、事務所を貸していて課税事業者であった。

- 適格請求書発行事業者の登録を速やかに行い、インボイスを発行する。

- Cの相続人は、無職の妻とサラリーマンの息子の2人なので、相続した時にA社及び他社に迷惑をかけないようにする。

まとめ

ざっと、想定してまとめてみました。僕的には、それぞれが適格請求書発行事業者になるのがいいのかなあと思っていますが、これからは、適格請求書について書いていこうと思っています。

また、A社にとっては、会社内のインボイス対策があると思いますので今後書いていきます。